¿Cómo deben actuar los bancos centrales ante la baja inflación?

[easy-social-share]Uno de los aspectos que más sorprenden a los economistas es el actual crecimiento económico con escasa o nula inflación. ¿A qué se debe? Existen diversas interpretaciones y muchas incógnitas. El aspecto crucial es que los bancos centrales deben hacer sus asunciones y actuar en consecuencia. Según sean las causas de esa inane inflación, será necesario mantener o retirar los estímulos. Equivocarse en el diagnóstico implica errar en la política. ¿Qué hacer?

Claves:

- Los principales bancos centrales han comenzado a retirar lentamente las políticas monetarias no convencionales. El objetivo de crecimiento parece logrado, pero no el de la inflación, cercana al 2 por ciento. ¿Es, entonces, una buena decisión?

- El vicepresidente del BCE, Vítor Constâncio muestra su perplejidad sobre el comportamiento de la inflación y el tipo de política monetaria a seguir. El aplanamiento de la curva de Phillips hará que controlar la inflación sea más difícil o más costoso.

- Por su parte, Nouriel Roubini considera que esta baja inflación se debe a shocks externos en la demanda. Según se considere si estos sean temporales o permanentes cambiará el tipo de política adecuada: no hacer nada o implementar una política monetaria laxa, respectivamente. Pero existen también argumentos para retirar cuanto antes estos estímulos: si el “nuevo normal” de la inflación está más cercano al 0 por ciento y no al 2 por ciento.

- Stephen Roach aplaude la decisión de los principales bancos centrales: si ya no hay crisis, no puede haber política monetaria de crisis. Sobre todo porque nos dejaría sin capacidad para reaccionar cuando llegue la próxima.

¿Por qué no hay inflación?

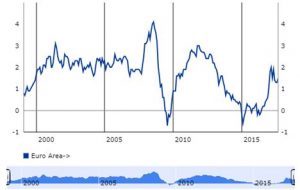

En la clausura de la reciente conferencia organizada por el BCE “Comprendiendo la inflación: ¿lecciones del pasado, lecciones para el futuro?” celebrada en Frankfurt, Vítor Constâncio, vicepresidente del BCE, destacó los “sorprendentes bajos niveles de inflación que prevalecen en muchos países” y enfatiza el “puzle gemelo” de la Gran Recesión: la falta de “desinflación” entre 2009 y 2011 y la falta de inflación o re-inflación tras 2012, especialmente en Europa.

Como sugiere, la baja inflación en el área euro tiene diversas explicaciones: al inicio se debió a factores externos –caída de la demanda externa, la energía y los precios de los alimentos–, mientras que tras 2012 se debe a factores internos en un entorno de baja demanda.

Pero quedan muchas dudas sobre el comportamiento de la inflación y es fundamental para intentar entender los límites de la política monetaria, los posibles problemas futuros y, especialmente relevante, qué tipo de política monetaria deben seguir los bancos centrales. Uno de los aspectos que parecen haber cambiado es la relación entre inflación y la actividad económica real, que tradicionalmente se ha conceptualizado a través de la curva de Phillips. Si esto es así, supone un cambio muy profundo, indica Constâncio, puesto que la curva es una parte del mecanismo tradicional de transmisión de los bancos centrales para controlar la inflación en el medio plazo.

Esta aparente desconexión entre inflación y crecimiento estacionario han hecho que interpretar y controlar las dinámicas de la inflación se haya hecho más complicado y con profundas consecuencias para la política económica. Así, “una curva más plana de Phillips hará que controlar la inflación sea o más costoso o más difícil”. Y el efecto reducido del estancamiento económico es aún más significante en los salarios, una de las bases domésticas de la inflación. Aquí reside otro puzle y cómo la falta de incremento en los salarios dificulta el fortalecimiento de la recuperación económica y la normalización de la inflación.

¿Qué explicaciones podemos encontrar a estos efectos sorprendentes?

Constancio destaca tres grupos de explicaciones:

- La creciente importancia de los shocks externos –incluidos los relacionados con la inflación: precios de la energía, de los alimentos, importaciones de bienes y servicios.

- El fortalecimiento del papel de las expectativas que influyen en los salarios y los precios: Recientes estudios la necesidad de incluir datos de encuestas sobre expectativas en los datos utilizados por los macro-modelos para estimar la inflación.

- La existencia de efectos no lineales y comportamientos que varían con el tiempo en los coeficientes de la curva de Phillips: es necesario construir mejores modelos para comprender las rigideces nominales de los precios, pero las causas de estas rigideces siguen sin estar claras. Recientes investigaciones apuntan, por ejemplo, al efecto de los ciclos económicos o a la no neutralidad de la política monetaria.

Por su lado, el profesor Nouriel Roubini también se sorprende. Como indica en Project Syndicate “desde el verano de 2016 la economía global ha experimentado un período de moderado crecimiento”. Así, plantea, “la pregunta que los bancos centrales deben hacerse sobre la inflación es: ¿por qué?”.

La posible explicación a esta rara combinación de crecimiento económico e inflación baja puede deberse a que, junto con la demanda agregada, las economías desarrolladas han experimentado un shock positivo en la oferta. Estos shocks pueden venir de diversas formas:

- Efectos de la globalización el suministro de bienes y servicios baratos desde China y mercados emergentes.

- Sindicatos débiles y pérdida de capacidad de negociación de los trabajadores que ha afectado a la curva de Phillips.

- Precios bajos del petróleo y las commodities

- La revolución tecnológica también implica precios más baratos para bienes y servicios.

La teoría económica estándar es clara: si estos shocks son temporales, los bancos centrales no deben hacer nada. En cambio, si es permanente, deberían suavizar la política monetaria o nunca se llegará a los objetivos de inflación. Los institutos centrales lo saben. De hecho, la FED ha anunciado el inicio de la normalización de su política monetaria al considerar estos shocks como temporales. Como el BCE, se ha anunciado el tapering en la compra de bonos a lo largo de 2018.

Pero, indica Roubini, no está claro si los shocks son temporales. Si no los son, deberían seguir con su política no convencional. Una tercera opción comienza a surgir: quizá la política monetaria debería normalizarse mucho más rápido de lo previsto al haber conseguido ya un “nuevo normal” en lo que respecta a la inflación.

Esta última visión es la que defiende el BIS, que propone bajar el objetivo de la inflación del 2 por ciento al 0 por ciento, que es el tipo que deberíamos esperar “teniendo en cuenta los shocks permanentes en la oferta”. Seguir con el objetivo del 2 por ciento nos llevaría a una política excesivamente laxa y a peligrosas burbujas. Para evitar otra crisis, “los bancos centrales deberían normalizar la política económica antes, y de un modo más rápido”.

La cuestión es que el grueso de los bancos centrales no está de acuerdo con la posición del BIS. Pero esta paciencia de los bancos centrales, que reconocen que la inflación puede seguir baja durante un tiempo puede llevar a que, efectivamente, la inflación continúe baja y que se produzca inflación en los precios de los activos, excesivo crecimiento del crédito y burbujas. Esta es la línea que también defiende el antiguo economista jefe de Morgan Stanley, Stephen Roach, que matiza que a pesar de que los principales bancos centrales parecen volver a la política monetaria convencional, “quizá estos movimientos sean muy pocos y tardíos” e, insiste, “un mundo que se recupera –sin importar cuán anémica esta recuperación pueda ser– no requiere un enfoque de crisis en la política monetaria”.

Como concluye Roubini, “mientras la incertidumbre sobre las causas de la baja inflación continúen, los bancos centrales deberán equilibrar los diversos riesgos”. Este es el problema que enfatiza Roach: la normalización de la política monetaria no debe ser vista como una operación basada en la inflación. Los bancos centrales no están diseñados para ganar concursos de popularidad. El problema es que las causas de la baja inflación junto con el crecimiento económico aún no están claras. Afectan a los salarios, a la fortaleza del crecimiento y han supuesto gasolina para muchos movimientos críticos con las políticas de los bancos centrales y de los principales líderes políticos. Acertar en el diagnóstico y en la posterior política es fundamental. ¿Están seguros los bancos centrales de lo que están haciendo? ¿Es demasiado pronto o demasiado tarde para eliminar los estímulos? ¿Hay que hacerlo de manera escalonada o de una manera rápida? Estas preguntas siguen sin una respuesta unánime.

- El futuro del comercio marítimo 08/01/2019

- Juan María Nin. El futuro del dinero 03/12/2018

- La infraestructura global vuelve a la agenda 30/11/2018

- Zonas económicas especiales: ¿herramientas de crecimiento económico o marketing político? 05/11/2018

- A 10 años de la crisis de 2008, ¿cómo de vulnerable es el sistema financiero global? 04/10/2018

- El futuro de las grandes empresas de la nueva economía mundial en la era de la reputación corporativa 04/09/2018

- Estrategia china, ¿del poder económico a la influencia cultural global? 04/09/2018

- José Carlos Díez. De la Indignación a la Esperanza 09/07/2018

- El proteccionismo de Trump, una amenaza inminente 03/07/2018

- Economía del fútbol 03/07/2018

Nouriel Roubini. The Mystery of the Missing Inflation. Project Syndicate. 13 septiembre 2017

Vitor Constâncio.Understanding and overcoming low inflation. European Central Bank. 22 septiembre 2017.

Stephen S. Roach. The Courage to Normalize Monetary Policy. Project Syndicate. 26 septiembre 2017